持っている株、これから買いたい株。その企業の財務分析をしてみませんか?・・・その1

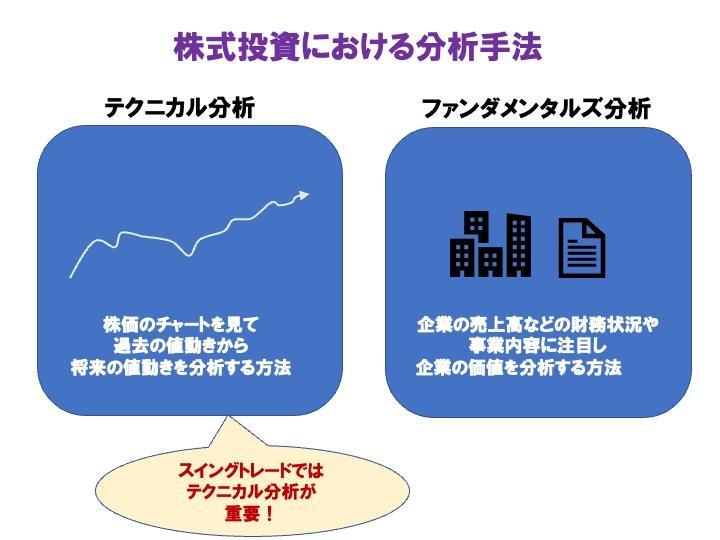

すでに株式投資をしている方であれば、所有株式の動向は気になるところ。また、新たに購入したいと考えている方は、この先株価が上がるのか下がるのかが気になりますね。 基本的に株価は企業の業績によって決まりますが、別稿でご紹介した貸借対照表や損益計算書だけではなく、その数値を使ってその企業の収益性や安全性を分析することを財務分析といいます。 今回は、その財務分析で使用される指標について説明します。

財務分析とは? どのように利用するの?

財務分析とは、貸借対照表や損益計算書等の財務諸表の数値からその企業の収益性や安全性、成長性などを分析したり、業界標準値や同業他社等と比較してその企業を評価したりすることをいいます。 その分析結果を基にして現状を把握し、企業は今後の経営判断をすることになります。今回はその分析にはどのようなものがあるのか、どのように計算され、また、使われるのかを見ていきます。

どのような分析があるの?

一般的に財務分析は一般的に下記の4つに分類されます。・収益性分析・安全性分析・成長性分析・生産性分析今回は、このうちの収益性分析と安全性分析について見ていきます。 1.収益性分析企業がどれだけ利益を上げられているのか、どれだけ有効に資本を利用しているのかを見る分析です。具体的には、主に損益計算書の利益や売上高と貸借対照表の総資本等を比較することで、企業の売上高に対する利益の割合(利益獲得能力)や企業の資本効率等を分析することをいいます。 使われる主な指標は以下のとおりです。総資産利益率(ROA)=当期純利益÷総資産×100自己資本利益率(ROE)=当期純利益÷自己資本×100売上高当期純利益率=当期純利益÷売上高×100総資産回転率=売上高÷総資産収益性分析において最も重要な指標は総資本利益率(ROA)です。 ROAは、当期純利益率(当期純利益÷売上高)と総資産回転率(売上高÷総資産)とに分解されますが、これは、ROAを改善するためには売上高当期純利益率を改善する方法と、総資産回転率を改善する方法の2つがあることを意味します。 つまり、ROAが高い企業は売上高の利益率が高いだけではなく、有効に資本を使って利益に結びつけるということが読み取れます。 自己資本利益率(ROE)は、資本を効率的に使ったかという指標で値が高いほど効率的な経営をしていることになります。これら2つは資本の面からみた収益性分析です。 売上高利益率は、これ以外にも売上高総利益率、売上高営業利益率、売上高経常利益率などがあります。これはその業種ごとによって業界平均が違うので比較ができないため、さまざまな指標があるのです。これらは売上の面から見た収益性分析です。 総資産回転率は、総資産がどの程度の効率で売り上げを得ることができたかを見る指標です。この指標が高いほど資本効率が良く、売上利益率が同じであれば収益性は高くなります。 2.安全性分析安全性分析は、その企業にどれくらい支払い能力があるのか、倒産可能性があるのか等の経営の安全性を見る分析です。具体的には、主に貸借対照表の資産と負債、資本の金額を比較することで分析できます。 使われる主な指標は以下のとおりです。流動比率=流動資産÷流動負債×100固定比率=固定資産÷自己資本×100自己資本比率=自己資本÷総資本×100上記2つの比率は主に債務の返済能力の安全性を見るもので、流動比率は買掛金や1年以内に返済が必要な借入金などの流動負債に対して短期で現金化できる棚卸資産や当座資産をどのくらい保有しているかによって返済能力を見る指標です。 固定比率は固定資産が自己資本のどの程度の割合なのかを見る指標で、企業業績が順調な時は問題ありませんが、業績が悪化して企業のファイナンスが厳しくなった場合に経営が不安定になる要素を含みます。自己資本比率は企業経営の安定性を見るものです。ちなみに建物や設備がある場合は、減価償却されることによって自己資本比率を高めることもできます。

単年度だけで見る数字ではありません

こうして見ていくと、特に数字が苦手な方にとっては見るのも調べるのも嫌になるかもしれませんね。 ただ、この指標は単年度だけ見てもあまり意味を持ちません。前年度と比較して数字が改善した(悪化した)ということであれば、読むのにそれほど苦労しないかもしれません。 特に昨年はコロナの影響を受けた企業も多いですのでその場合、どのように変化したかを見るだけでもよいかと筆者は思います。 執筆者:田久保誠田久保誠行政書士事務所代表

ファイナンシャルフィールド編集部

最終更新:ファイナンシャルフィールド